新着情報

【改定】年収の壁の注意点! 2025年5月30日㈮HP更新

令和7年度の収入に関して税制改正が行われる。

1番の注目は【160万円の壁】です。

しかし160万円までの収入は所得税がかからない!なのでその他に関しての注意点を理解する必要があります。

注意①住民税がかかる

今のところ「103万円の壁が160万円の壁に引きあがった」というのは所得税だけのことです。住民税では、給与所得控除以外について変更はありません。

さらに、住民税には、均等割・所得割がかからない「非課税世帯」という制度があります。非課税世帯になるかどうかについては、生活保護受給者・未成年・ひとり親・寡婦・障害者以外なら、合計所得金額のみで判断することになります。

この合計所得金額の上限額は、市町村によってことなります。東京都であれば、バイト・パートの住民税非課税の上限額は、給与年収で110万円・106万5000円・103万円のどれかになります。

いずれにしても、160万円よりはるかに少ない金額です。つまり、160万円近く稼ぐと、住民税がかかってしまうことになります。

注意②社会保険の扶養から外れる

バイト・パートで働いている人の多くは、親や配偶者の社会保険の扶養に入っています。社会保険の扶養に入るには「扶養する人の三親等内親族であること」のほか、年収が一定額以下であることなどが求められます。

現役世代のバイト・パートだと、いわゆる「130万円の壁」が適用されます。「年160万円の壁」だけを意識してたくさん稼いでしまうと、扶養から外れてしまう可能性があります。

※不安なら「これまで通り」が安心

「親や配偶者に迷惑をかけたくない」「手取りが減るのはイヤ」と思うなら、これまで通りバイト・パートの年収を100万円以下に抑えておいた方が安心です。

クレジットカードの利用明細書では仕入税額控除はできない 2024年10月28日㈪HP更新

インボイス制度が始まり今年10月で1年が経ちインボイス制度では原則、売手から受領したインボイスを保存することで仕入税額控除を適用できるが、クレジットカード会社から受領するカードの利用代金に係る利用明細書等は基本的にインボイスに該当しない。

クレジットカード会社がカード利用者に交付する利用明細書等は、消費税法に規定する「請求書等」に該当しない‼

利用明細書等はカード利用者に対して課税資産の譲渡等を行った売手である事業者(カード加盟店)が作成・交付する書類ではない。また、カード加盟店の氏名又は名称及び登録番号が記載された書類にも該当しないためである。

このため、クレジットカード会社が作成した利用明細書等のみを保存しても、そのカードの利用代金につき仕入税額控除の適用を受けることはできない。実際に取引した際に渡されるレシートや受領した領収書等のインボイスを保存することで仕入税額控除を適用できる。

ただし、「少額特例」や「公共交通機関特例」、「出張旅費等特例」などインボイスが不要で一定事項を記載した帳簿の保存のみで仕入税額控除ができる特例の対象取引については、利用明細書等の記載に基づき仕入税額控除の処理を行ってよい。

なお、カードの年会費等は、クレジットカード会社がカードの年会費等を対象としたインボイスを交付しているようである。

【企業版】ふるさと納税&法人住民税 2024年9月20日㈮HP更新

令和5年度「企業版ふるさと納税」を活用した地方公共団体への寄附額は470億円、寄附件数は14,022件と、同制度が創設された平成28年度(寄附額7億4,700万円、寄附件数517件)から大幅に増加している。

令和5年度「企業版ふるさと納税」を活用した地方公共団体への寄附額は470億円、寄附件数は14,022件と、同制度が創設された平成28年度(寄附額7億4,700万円、寄附件数517件)から大幅に増加している。

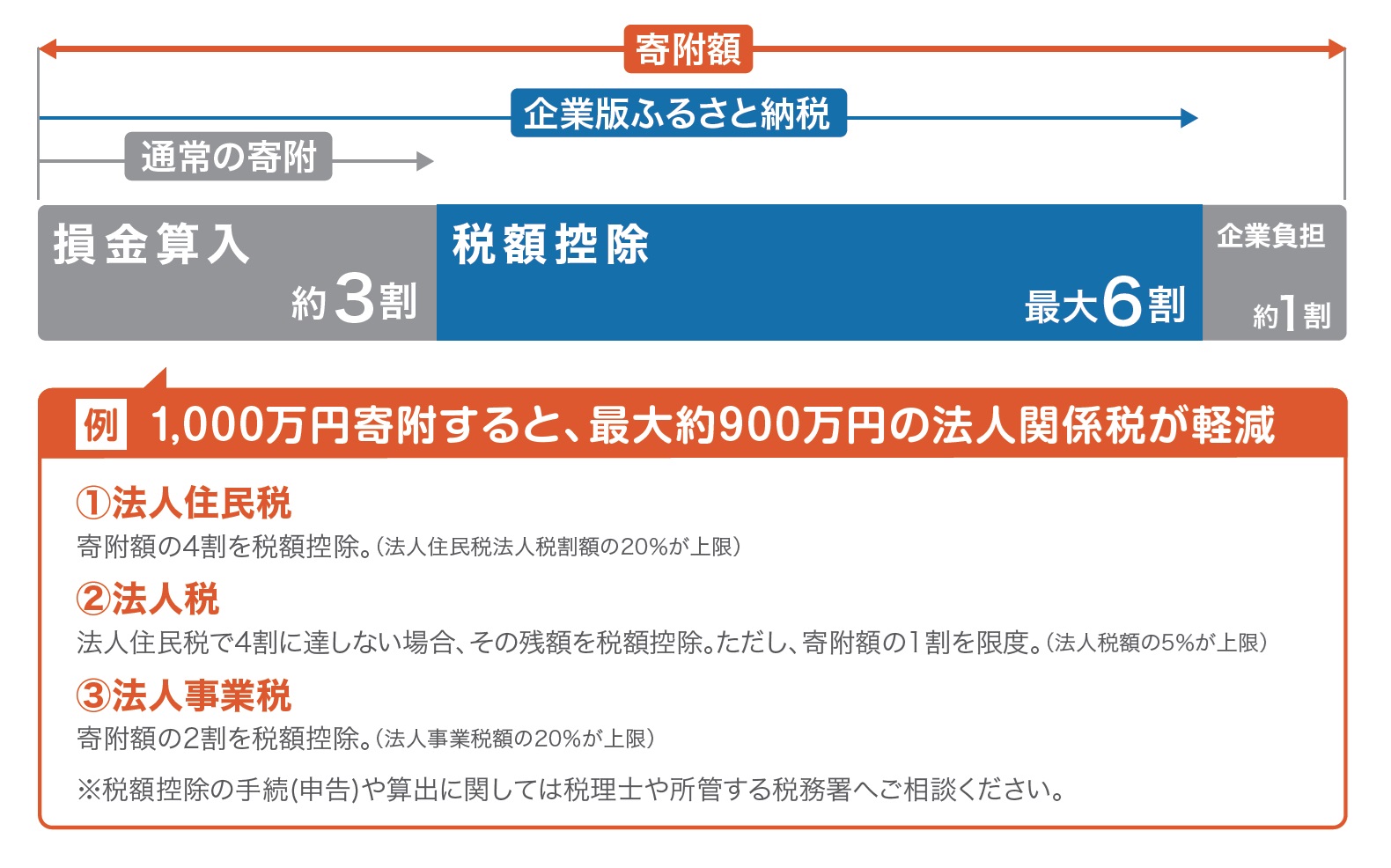

企業版ふるさと納税は、法人が、地域再生計画の認定を受けた地方公共団体の行う「まち・ひと・しごと創生寄附活用事業」に寄附金を支払った際に、法人事業税から寄附額の20%、法人住民税から寄附額の40%を控除できる制度である。

損金算入による軽減効果(寄附額の約3割)と合わせて、令和2年度税制改正により拡充された税額控除(寄附額の最大6割)により、最大で寄附額の約9割が軽減され、実質的な企業の負担が約1割まで圧縮されます。

※詳しくはこちら ⇨ 内閣府サイト ⇦

手作りの漬け物屋さんがピンチ! 2024年5月28日㈫HP更新

日本人のご飯のお供は『漬け物』とのイメージも多いことと思います。

漬け物は農家で、その農産物を使って作っている方が多いが、生産者の方は年配の方が多い。手作りの漬物を出荷する生産者が減少する一方で、その漬け物の味をこよなく愛する方もいる魅力ある市場でもあるのです。

そんな手作りの漬け物屋さんが大きく変わらなければ継続していけなくなりました。

それは、食品衛生法の規制強化です。

2012年、北海道の食品会社が製造した白菜の浅漬けが原因で8人が亡くなったO‐157による集団食中毒事件をきっかけに食品衛生法が改正され、漬物の製造販売に許可制が導入されたのです。

2024年5月31日までは届出制でしたが、

6月からは専用の加工場を整備するなどして営業許可を取得した業者や生産者でなければ出荷できなくなります。

食品の安全面の強化のために法改正が行われ、一部では専用の加工場などの資金援助制度もあるようですが今回の法改正によって手作りの漬け物屋さんが減ってしまうことは確実です。

手作りの大切さが次世代にも受け継がれるよう、守れるように規制強化と共に支援制度も整っていくこと・それをしっかり必要としている人に活用してもらえることが大切と感じます。

確定申告完了後の書類の保存期間に注意! 2024年2月15日㈭HP更新

基本的には7年間保存する!

確定申告が完了すると一安心されると思いますが、書類の適正な管理と保存が大切です。保存期間が5年間のものもありますが、申告に使用した書類は7年間保存しておくことをおすすめします。

青色申告の場合

帳簿書類の保存期間

|

保存が必要なもの |

保存期間 |

||

|

帳簿 |

仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、 固定資産台帳など |

7年 |

|

|

書類 |

決算関係書類 |

損益計算書、貸借対照表、棚卸表など |

7年 |

|

現金預金取引等関係書類 |

領収証、小切手控、預金通帳、借用証など |

7年 |

|

|

その他の書類 |

取引に関して作成し、又は受領した上記以外の書類(請求書、見積書、契約書、納品書、送り状など) |

5年 |

|

白色申告の場合

帳簿書類の保存期間

|

保存が必要なもの |

保存期間 |

|

|

帳簿 |

収入金額や必要経費を記載した帳簿(法定帳簿) |

7年 |

|

業務に関して作成した上記以外の帳簿(任意帳簿) |

5年 |

|

|

書類 |

決算に関して作成した棚卸表その他の書類 |

5年 |

|

業務に関して作成し、又は受領した請求書、納品書、送り状、 領収書などの書類 |

||

青色・白色の申告の違いにつきましては

青色申告については、事前に税務署に申請が必要なので何も申請していない方(給与所得のみなど)は白色申告となります。

※相続や贈与、資産を購入・売却・譲渡した際の契約書は永久保存!

土地や建物・マンションなどの不動産についての契約書や賃貸についての契約書

相続や贈与などの分割協議書など

これらの書類については期限は無く、永久保存として大切に保存してください。

初めての消費税の申告に注意! 2024年2月13日㈫HP更新

令和5年10月からのインボイス制度の導入が開始され、個人事業者の中には今回初めて消費税の確定申告をするという人もいるでしょう。

※消費税の確定申告はすでに1月から始まっています。

個人事業者の場合、期限は原則3月末です。今年は3月31日が日曜日なので4月1日が期限となります。

消費税の申告については2割特例などの選択もありますので、最適な納税方法を選択し申告・納税していきましょう。

坂間清会計事務所でも、消費税の申告をサポートしておりますので、お気軽にご相談ください。

人と人の繋がり 2024年1月16日㈫HP更新

近年、生成AIによるフェイクニュース(嘘の情報)が増えています。

生成AIの能力が高性能化されていることで、本物か偽物かの区別がつきにくくなっている…。今後も嘘の情報が増えていくことで本物の情報も「フェイクではないか」と考えてしまい本当のニュースの信憑性や信頼性が損なわれるという悪影響が心配されています。

そこで大切になってくるのが『人と人との繋がり』だと私は考えます。

ネットやSNSなど世界中の人と繋がれる世の中になりましたが、やはりリアルな人と人との付き合いの大切さが改めて見直される世の中になっているのではないでしょうか?

AIの技術により私たちの生活はより便利なものになっていくでしょう。しかし、悪用されることも多くなってくる…。画像や動画だけでなく声までもコピーできる技術も進化しています。詐欺や犯罪に利用されることもあるかもしれません。

電話やテレビ電話、SNSなどのネット上でのコミュニケーションだけではなく直接、顔を合わせる人と人との繋がりを大切にして生きましょう。

令和6年の定額減税と給付について 2023年12月28日㈭HP更新

|

定額減税 |

|

所得税…3万円減税 住民税…1万円減税 あわせて1人あたり4万円を 2024年6月から減税 (年収2000万円超の人を除く) |

納税者本人と扶養家族を対象に

l

所得税は3万円

l

住民税は1万円

のあわせて1人あたり4万円を2024年6月から減税します。

(子ども(18歳以下)も1人として減税対象となるので被扶養者からその分が減税されます。)

ただ、年収2000万円を超える人を対象から外す所得制限があります。

↓↓ 年間の所得が少なく、定額減税の恩恵を十分に受けられない世帯への対応として

|

低所得者に対する給付措置 |

|

◆住民税非課税の世帯 3万円給付(令和5年給付済)+7万円を給付 ◆所得税を納めていない世帯(住民税均等割のみ納めている課税世帯も含む) 10万円を支給 ◆上記の対象となる世帯のうち子育てをしている世帯 子ども(18歳以下)1人あたり5万円を追加で支給 ◆所得税と住民税を納めていても年間の納税額が1人あたり4万円に満たない人 減税額に達するまでの差額を1万円単位で給付(端数切り上げ) |

定額減税とあわせて低所得者に対する給付措置もあります。

l

住民税が非課税の世帯には、2023年に給付している3万円に加えて7万円を給付。

l

所得税を納めていないが住民税(均等割)は納めている世帯にも10万円を給付。

l

これらの世帯のうち、子育て世帯には18歳以下の子ども1人あたり5万円を追加で給付。

※こちらの給付措置の給付時期は、早ければ2024年2月から3月頃から。

l

所得税などを納めていても年間の納税額が1人あたり4万円に満たない人に対しては

減税額に達するまでの差額を1万円単位で給付されます。

1人当たりの減税額4万円との差額について端数を切り上げて1万円単位で給付する。

例えば、減税額が2万5千円だった場合、差額は1万5千円だが、2万円を給付する。

さらに詳しい内容のご案内は

食べられる梱包資材「BIOPAC(バイオパック)」 2023年11月9日㈭HP更新

「捨てる必要がない梱包」がキャッチコピーとなっているサステナブルな次世代パッケージ「BIOPAC(バイオパック)」が今注目されています。生分解可能で食べられる、海藻を原料としたプラスチックに代わるエコな梱包資材。

環境に優しい方法で加工されており、水の使用は最小限に留め、有害な化学物質は一切不使用。

生分解は、土の場合は5〜12日程度、海に流れた場合は分解に時間を要するとのことだが、海藻であるため魚が好んで食べる様子が確認されている。海藻の栽培による炭素排出量の削減と、海中のプラスチック廃棄物の削減に貢献できるほか、海藻農家への支援にもつながる。

また、アレルゲン食品や動物性食品を含まないため、アレルギー疾患を持つ人やヴィーガンの人も気軽に選びやすい。

さらに、BIOPACは熱いお湯をかけると約1分で溶けてしまう。そのまま食べることも可能なため、コーヒーや粉末スープのパッケージにすることで、まるごと使い切るといった使い方が可能となる。入浴剤のパッケージに利用すれば海藻成分が溶け出し、温浴効果アップも期待できる。着色や印刷、厚さの調整などもしやすくなっており、さまざまなかたちに加工できることも魅力であり今後も様々な分野で活用されることが期待されている。

次回100回の記念大会となる箱根駅伝 2023年10月17日㈫HP更新

来年の箱根駅伝は100回の記念大会となるため、参加資格が関東の大学や大学院以外にも広げられ、予選会を通過して出場できるチームの数もこれまでより3つ増えて13となっています。特別に関東以外から予選会(10月14日開催)に出場した11校は、関東勢の高い壁に阻まれいずれも出場権を獲得できませんでした。

◆⇓シード権獲得校◆

▽1位:駒沢大

▽2位:中央大

▽3位:青山学院大

▽4位:国学院大

▽5位:順天堂大

▽6位:早稲田大

▽7位:法政大

▽8位:創価大

▽9位:城西大

▽10位:東洋大

◆⇓予選会上位13校◆

1.大東文化大

2.明治大

3.帝京大

4.日体大

5.日大

6.立教大

7.神奈川大

8.国士舘大

9.中央学院大

10.東海大

11.東京農業大

12.駿河台大

13.山梨学院大

今年の大会で10位までに入ったシード校と予選会を通過した13校の合わせて23校が出場し、来年1月2日に往路が、3日に復路が行われます。今から新年が待ち遠しいですね!

「がん」に備える 2023年10月10日㈫HP更新

日本人の2人に1人がかかると言われる身近な病気「がん」

お金に対する不安を少しでも減らして治療に専念するために、知っておきたい制度があります。

「高額療養費制度」「多数回該当」「傷病手当金」

・「高額療養費制度」とは、1か月あたりの負担上限額が年齢や収入によって決まっていて、それを超えた分のお金が後から戻ってくるという制度

・「多数回該当」とは、1年間の間に高額療養費の対象に3回なると、4回目からは自己負担額がさらに減るという制度

・「傷病手当金」とは、病気やケガのために、連続する3日間を含み4日以上、仕事を休んだ場合、会社からその分の給与が出ない場合は、給与の3分の2の金額をトータル1年半までは受け取れます。ただ、受け取るにはいろいろな条件があるので、詳しくは会社の担当者に問い合わせてみて下さい。また、傷病手当金制度は自営業の人は使えません。

【がんに関する支援は増えています】

医師に相談するという方法もありますが、ぜひ「がん相談支援センター」に行ってみて下さい。全国各地400か所以上の、「がん診療連携拠点病院」になっている病院にあります。がん関連の相談なら治療の選択からお金の話までなんでものってくれ、しかも無料です。

インターネットやSNSで様々な情報が飛び交っていますが、支援センターなどを利用し自分にとっては何が良いのかなど自分が納得した上で判断するようにして下さい。

妻の収入でサラリーマンの夫に影響すること 2023年10月2日㈪HP更新

パートで奥さんの収入に関して改正が行われることが最近多いと感じます。奥さんの収入によって旦那さんに影響することをご紹介いたします。毎年行われる年末調整ですが、そこで旦那さんの今年の支払うべき税金の計算が行われます。

その際にパートで働く奥さんの年間所得が103万円以下なら配偶者控除。所得が103万円超201万円以下なら配偶者特別控除という制度が利用可能なのです。

【2023年10月~「年収の壁・扶養問題」について改正が行われた】

年収130万円を超えても連続2年までなら扶養にとどまれるとのことで、社会保険料(厚生年金や健康保険料など)を自ら支払う必要はないとの制度である。

※しかし…税金に関しての適応は今まで通りとなるので注意が必要!!

サラリーマンの夫の年間給与所得が900万円以下の場合

◆配偶者控除とは…パートで働く妻の収入が103万円以下なら夫の所得から38万円控除できる

◆配偶者特別控除とは…パートで働く妻の収入が201万円以下なら夫の所得から3~38万円控除できる

奥さんの収入が103万円を超えると少しずつ旦那さんの所得から控除される金額が減っていきます。すると旦那さんが年末調整をして戻ってきていた所得税の還付金額の減少や来年度の住民税の増加などに影響してきます。

旦那さんの所得税や住民税などの増加に影響があるので注意が必要ですので、103万円の壁には今後もご注意ください。

※市場規模急拡大!!医療・介護の現場で活躍するロボット 2023年9月28日㈭HP更新

NEDO(国立研究開発法人新エネルギー・産業技術総合開発機構)は、医療・介護ロボットの種類を次の4つに分けています。

医療)手術支援:内視鏡手術や放射線治療など、手術を支援するロボット

医療)調剤支援:注射剤払出、分包、調剤など、薬剤関連業務を支援するロボット

介護)自立支援:歩行支援、起き上がり支援、在宅リハビリ支援など、要介護者の自立を支援するロボット

介護)介助支援:移乗支援、入浴支援、食事支援、排泄支援、リハビリ支援など、要介護者への介護サービスを自動化・軽労化するロボット

「ロボットの将来市場予測」出典:NEDO(国立研究開発法人新エネルギー・産業技術総合開発機構)によると、これらのロボットの市場規模は、2020年には約900億円、2025年には約2,000億円、2035年には約5,000億円まで拡大すると予測されています。また、特に自立支援ロボットと介助支援ロボットの需要が急激に拡大すると考えられており、2020年から2035年にかけて市場規模が10倍近くに膨れ上がる見込みです。

現時点では、コストや操作性の課題がまだ残っていますが、国の支援やロボット技術の発展によって導入しやすくなっていくでしょう。

戸籍法改正 全国民の氏名の『読みがな』登録 2023年8月29日㈫HP更新

戸籍の氏名に「読みがな」をつける改正戸籍法が、6月に成立しました。読みがなの届け出は、国民全員が対象!

今までも出生届に読みがなを記載していましたが、実はその読みがなを戸籍に登録することはなかったのです。なので戸籍謄本などの正式書類にも氏名の読みがなの記載はありません。

今回の戸籍法改正により今後は、マイナンバーの登録情報やその他のさまざまな方法で全国民の読みがなを登録していくことが決定しました。全国民1億2000万人分の氏名の読みがなの登録なので、膨大な作業です。法律のスタートが来年度(2024年度)、それから1年以内にまずは国民に届け出てもらうという計画だそうです。

名字は戸籍の筆頭者が届け出ることになっています。例えば、山崎と書いて「ヤマザキ」か「ヤマサキ」か。小山と書いて「コヤマ」か「オヤマ」かなど。基本的には普通に読めれば、届け出通り受け付けるそうです。このため戸籍が異なれば、兄弟や親せきで苗字が違う読み方が登録されることもあり得るそうです。

マイナンバーカードを保険証として利用すると窓口負担が低くなる 2023年8月24日㈭HP更新

マイナンバーカードに保険証情報を連携させたのに保険証として利用していないのは、もったいない‼

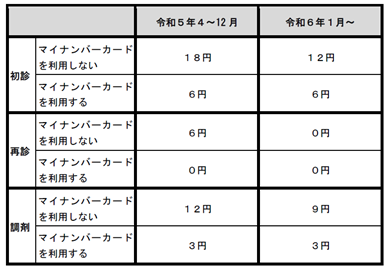

マイナンバーカードを健康保険証として利用した場合、医療機関がオンラインで薬剤情報などの患者情報を確認でき、問診等の業務負担が減ると考えられることから、下表のとおり診療報酬の加算(医療情報・システム基盤整備体制充実加算)の窓口負担が低くなります。この場合、薬剤情報などの提供について同意していただくことが必要です。同意がない場合には、従来の保険証で受診した際と同じ負担となります。

※再診での算定は1月に1回、調剤での算定は6月に1回

※「医療情報・システム基盤整備体制充実加算」は、オンライン資格確認を導入した医療機関であって、患者に対し、薬剤情報、特定健診情報その他必要な診療情報を取得・活用して診療を行う医療機関が算定できる加算であり、これらの医療機関においては、患者にとって医療の質が向上することを評価しているもの

アーシング健康法 2023年8月22日㈫HP更新

最近疲れる事ばかり、仕事でも私生活でも疲れやストレスが溜まっていませんか?近年「アーシング健康法」がストレスも体調不良もリフレッシュできると注目されています。アーシングとは、簡単に言えば体内に溜まっている静電気、有害な電磁波を体外へ放電するという健康法。

スマホや電化製品が普及している現代社会。スマホやパソコン等、家電製品の発している電磁波の影響を受けて、静電気が体に溜まり、体調を崩してしまう人もいます。体外からの影響だけではなく、飲食物を消化する際に消化器官内では摩擦が起きる等、体内でも静電気を発生させていると考えられています。

裸足になって大地(海や芝生、原っぱなど)へ足をつけ、我々の体内に帯電している静電気を放つのです。

体の炎症や痛みの緩和、自律神経やホルモンバランスの正常化、血行促進、むくみ改善、高血圧の改善などの効果が期待できるとの報告もあるようです。

自然とふれあうことを意識して行わなければならなくなった現代ですが、少し意識して取り入れてみてはいかがでしょうか?

水道、電気、ガスなどの公共料金に関するインボイス 2023年6月29日㈭HP更新

水道料金 ⇒ 検針票等がインボイス

事業者が市町村等に支払う水道料金等に仕入税額控除を適用するには原則、市町村等から交付されたインボイスの保存が必要。水道の利用者に届く「検針票」をインボイスとして交付する市町村等が多く見られる。「検針票」のほか、コンビニ等での支払いに係る「納入通知書」、口座振替に係る「口座振替済通知書」などもインボイスとして交付する市町村等が散見される。水道の利用者側は、インボイスとして交付されたいずれかの書類を保存すれば済むようですが、一度市町村等に確認しておくことをお勧めします。

電気料金 ⇒ 書面または電子(WEB)交付

電気、ガス料金に係るインボイス対応については、大手の「東京電力エナジーパートナー株式会社」におけるインボイスの交付方法は、Webサイト(「Web検針票」、個人向けの「くらしTEPCO web」、法人向けの「ビジネスTEPCO」)を通じて、インボイス(電子インボイス)を交付。

自由料金プラン(低圧)で書面での請求書を発行希望の顧客には、「請求書」をインボイスとして郵送する。

自由料金プラン(特別高圧・高圧)の顧客には、書面の「電気料金等請求書」をインボイスとして郵送する。

※原則、1需給契約単位でインボイスを発行する。基本的には、契約ごとに請求金額が確定した後にインボイスを確認できるという。

LPガス料金料金 ⇒ 請求書のみがインボイス※検針票、納品書等はインボイスとしません

LPガス、いわゆるプロパンガスでは、「LPガス事業インボイス対応連絡会議」(事務局:株式会社AQライフ)が交付対応の指針を独自に作成している(「LPガス関連システムに関するインボイス対応指針」)。

同指針によれば、「当月度締めにて発行する請求書のみをインボイスとします」、「月度中に発行する各種書類(検針票、納品書等)はインボイスとしません」などとしている。同会議に参加している14社(令和4年10月1日時点)のほかにも同指針を参考にする企業もあると考えられる。

2023年10月からスタートするインボイス制度にすぐに対応できるよう、各公共料金等のインボイスとされる書類はどれなのか事前に確認しておきましょう。不明な点がある際には早めに各地域や各企業に問い合わせをしておきましょう。

~「日本のラストチャンス」2030 年に向けて~ 2023年6月15㈭HP更新

若年人口が急激に減少する 2030 年代に入るまでが、こうした状況を反転させることができるかどうかの重要な分岐点であり、2030 年までに少子化トレンドを反転できなければ、日本は、こうした人口減少を食い止められなくなり、持続的な経済成長の達成も困難となる。

2030 年までがラストチャンスであり、我が国の持てる力を総動員し、少子化対策と経済成長実現に不退転の決意で取り組まなければならない。とされ、現在政府が急ピッチで具体案をまとめています。

⇩具体案を簡単にご説明します。

▼児童手当の拡充

「児童手当」の所得制限を完全に撤廃。給付の対象を「高校生まで」に広げる。「第三子以降」への給付については、現在1万5000円を3万円に倍増。

▼出産費用の保険適用の導入

2026年度を目途に、出産費用の保険適用を導入することを検討する。※決定ではない…

▼「年収の壁」への対応で企業への支援強化

政府は、「年収の壁」を意識せずに働くことが可能になるよう「短時間労働者への被用者保険の適用拡大」と「最低賃金の引き上げ」に取り組むとしています。当面の対応として、労働時間の延長や賃上げに取り組む企業に対し、必要な費用を補助するなど支援強化パッケージを今年中に決めた上で、実行し、さらに制度の見直しに取り組むとしています。※決定ではない…

▼子育て世帯の住宅支援の強化

子育て環境に優れた公営住宅などに、子育て世帯等が優先的に入居できる仕組みを導入し、今後10年間で約20万戸を確保するとしています。

▼保育士の配置基準の改善

保育士の配置基準の改善を図るほか、親の就労を問わず時間単位で保育施設を利用できる「こども誰でも通園制度(仮称)」について、2024年度からの本格実施を目指す。

▼両親とも育休取得で手取り引き上げ

出産後の一定期間に男性が最大28日間まで取得できる「産後パパ育休」を念頭に、一定期間内に、夫婦ともに育休を取得する場合、産後28日間を限度に育児休業給付を、現在の「手取りで8割相当」から「手取りで10割相当」に引き上げる。

▼時短勤務による賃金低下を補う給付

育児期の多様な働き方を推進するとして、こどもが2歳未満の期間に、時短勤務による賃金低下を補うため「育児時短就業給付(仮称)」を創設し、2025年度から実施を目指して検討を進める。※決定ではない…

▼選択的週休3日制度の普及

仕事と育児の両立から心身の健康を守るため、選択的週休3日制度の普及にも取り組むことも盛り込みました。

以上の内容はまだ検討中の段階ですが、少子化が進む日本では『働きながら子育てできる環境を整える』ということがうかがえます。国としても労働人口を減らさずに少子化を改善していくために模索している最中といえます。

結婚を促す対策や地域の努力も必要という意見もあるようです。

時代の変化に伴って、さまざまなチャレンジをしていく政府・国であってほしいと切に願います。

2023年10月1日から酒税改正!新ジャンルを発泡酒に統合 2023年6月1㈭HP更新

ビール・日本酒などは税金が下がります⤵

発泡酒・新ジャンル(第三のビール)・ワインなどの税金が上がります⤴

ビールと発泡酒(麦芽比率25%以上50%未満)は徐々に税金が下がります。一方、発泡酒(麦芽比率25%未満)と新ジャンルは徐々に税金が上がります。

※現在、発売されている発泡酒のほとんどは麦芽比率25%未満ですので、発泡酒は実質増税となります。

そして、最終的(2026年10月)に、すべてのビール系飲料の税率が同じになります。

【2023年10月:新ジャンル(第三のビール)を発泡酒に統合】

2023年10月1日からは、新ジャンル(第三のビール)や類似商品を含めて発泡酒に統合され、同じ税率になります。

以下の2点を満たす場合には発泡酒として扱われるようになります。

- ホップまたは一定の苦味料を原料の一部として使用している

- 香り、味、色合い、その他の性状がビールに類似するもので、苦味価および色度の値が一定以上のもの

スピリッツ、リキュール、雑酒などが上記条件に該当すれば発泡酒として扱われます。

今日は「穀雨」 2023年4月20㈭HP更新

「穀雨(こくう)」とは?

日本には一年間を24分割し、それぞれに季節を表す言葉をつけた二十四節気という言葉があります。穀雨とは、6番目の二十四節気のことを指します。毎年4月20日頃~5月5日頃にあたる穀雨ですが、穀雨の終わりには、「八十八夜(はちじゅうはちや)」が訪れます。「八」「十」「八」の三つの字を組み合わせると「米」になることから、農作業に縁起のいい日ともされてきたようです。

穀雨は「雨が百種の穀物を生じさせる時期」を意味します。地上にあるたくさんの穀物に、たっぷりと水分と栄養がため込まれ、恵みの雨がしっとりと降り注いでいる頃のことです。農業を行っている人にとって昔から、穀雨は田植えの準備をする目安と捉えています。田んぼの準備も整い、田植えに取り掛かろう…… そんなタイミングがこの穀雨なのです。

実り多き・幸多き年になるよう心からお祈り申し上げます。

課税事業者全体の7割超がインボイス登録済み 2023年3月30㈭HP更新

令和5年10月から施行される消費税のインボイス発行事業者の登録について、2月末時点で申請件数は約270万件となり、登録済みの件数は約241万件になることがわかった。国税庁によると、法人の課税事業者では85%、個人の課税事業者では45%で、課税事業者全体の7割超がインボイス登録をしている状況だという。

取引先から「10月から適格請求書発行事業者ですか?」との確認の会話も多くなっているようです。免税事業者のままでいる事業者もいます。

今後インボイス導入により自らの事業取引がどのように変化していくか、また今までと何が違ってくるのかしっかり理解したうえで適格請求書発行事業者になるか決断していくことが大切です。消費税の大きな法改正により大損しないために早めの準備をしていきましょう。

※ご不明な点がございました際には当事務所にお気軽にご相談ください。

侍ジャパン本当に“最強”でした‼ 2023年3月23㈭HP更新

今回のWBCでスポーツに魅力を感じ、一喜一憂を分かち合うことの価値やスポーツが国境を越えて人々に与える影響力の大きさを再認識したと思います。

スポーツを通じて人やモノが動き、何よりも心が動かされたのが今回のWBCです!

選手たちが次々に言葉にする『感謝』の言葉が私は何よりも魅力的に感じます。戦いには勝ち負けがあるが見方を変えれば野球を極めたいと志を同じくする者。戦う相手は敵ではなく同志。だから相手のことを敬う言葉が飛び交う。本当に素晴らしい!!

今後も様々なニュースや記事などでいろんな選手の話をもっとたくさん聞かせて頂きたいですね!

所得税の確定申告を間違えたとき 2023年3月14㈫HP更新

すでに行った確定申告に間違いがあったと気づいたら、申告期限前ならあらためて正しい確定申告を行うだけで済みます。

法定申告期限後に計算違いなど、所得税の申告内容の間違いに気が付いた場合は、国税庁ホームページ「確定申告書等作成コーナー」の「更正の請求書・修正申告書作成コーナー」にて、画面の案内に従って正しい金額等を入力することにより、税額などが自動計算され、更正の請求書や修正申告書が作成できます。

作成したデータは、電子申告(e‐Tax)や印刷して税務署に郵送等で提出することで修正申告ができます。

■納める税金が多過ぎた場合や還付される税金が少な過ぎた場合

もし申告期限後に、税金の払い過ぎに気付いた場合は、更正の請求を行い、その内容が認められると(配当控除の申告漏れなど、認められないものもあります)払い過ぎていた税金が還付されます。更正の請求は5年間できますので、申告し忘れていた医療費控除などがあれば請求してみるとよいでしょう。

所得金額の増減や所得控除の追加があっても、最終的な税額または繰越損失の金額に異動がない場合は、更正の請求はできません。

※更正の請求ができる期間は、原則として法定申告期限から5年以内です。

■納める税金が少な過ぎた場合や還付される税金が多過ぎた場合

修正申告により誤った内容を訂正します。修正申告をする場合には、次の点に注意してください。

①誤りに気がついたらできるだけ早く修正申告してください。

税務署の調査を受けた後で修正申告をしたり、税務署から申告税額の更正を受けたりすると、新たに納める税金のほかに過少申告加算税がかかります。

(注1)税務署の調査を受ける前に自主的に修正申告をすれば、過少申告加算税はかかりません。(ただし、平成29年1月1日以後に法定申告期が到来するもの(平成28年分以後)については、調査の事前通知の後にした場合は、50万円までは5パーセント、50万円を超える部分は10パーセントの割合を乗じた金額の過少申告加算税がかかります。)※確定申告が期限後申告の場合は無申告加算税がかかる場合があります。

②新たに納める税金は、修正申告書を提出する日が納期限となりますので、その日に納めてください。

③この場合、納付の日までの延滞税を併せて納付する必要があります。

物流の2024年問題とは? 2023年3月9㈭HP更新

テレビCMでも物流の2024年問題が報道されていますが、実際どんな問題なのかご紹介します。

2024年4月からトラックドライバーに対する時間外労働の規制強化で物流業界は業務の見直しを余儀なくされ、長距離輸送の仕事を減らさざるをえないと言われています。

関東から関西への長距離輸送を現在は1人のドライバーさんがトラックの運転などをおこなっていることが一般的ですが、2024年4月以降は1人のドライバーではそれらの対応が難しくなると予想されています。

そのために今まで長距離輸送を担当していたドライバーさんの給与が月に5万円程減るとの試算も出ており、離職する人が増え、人手不足がより深刻になるのではないかと懸念されています。

ある運送会社では荷降ろしの場所と時間を事前に予約し荷降ろしの待機時間を短縮して運転する時間にあてるなどして時間を有効活用できる仕組みを模索しているという。

このように変化していく世の中に迅速にチャレンジしていく姿勢をどの業種も持つべきであると強く感じます。

輸送に伴う変化は、多くの企業や生活に直接大きく影響することなので今後の報道発表などにも注目したい。

わかりづらいとの意見多数【電子インボイスと電子帳簿保存法】 2023年3月6㈪HP更新

消費税のインボイス制度の導入準備に向け、インボイスの電子データである電子インボイス(デジタルインボイス)の対応にも関心が寄せられています。当事務所でもインボイス制度開始に伴い、適格請求書発行事業者になる方が良いのかとの問い合わせも頂いておりますが、その他に電子インボイスや電子帳簿保存法に適応するには?などの問い合わせも頂いております。

様々な事業形態がある中で、正しい選択と最適な決断をしてくことは簡単なことではありません。正確な判断基準を得ることで事業にとって最適な判断できるようになると思います。

メール等で授受した電子インボイスは、電子取引の取引情報に該当するため、電子帳簿保存法上、令和6年1月から電子データのまま保存することが必要となる。

一方、電帳法の電子取引の電子データ保存の義務化後においても、消費税法上は、引き続きそのデータの出力書面での保存が認められるという。

上記のように、誤解しやすい内容や結局どうすることが最適なのかわかりづらいこともあります。

時代の変化は今後もスピードを増していくと考えられます。正しい情報から最適な選択と判断ができるよう当事務所もご支援していきますので今後ともよろしくお願い致します。またご不安に感じている方がいらっしゃいましたら、当事務所までお気軽にご相談ください。

ChatGPT(チャットGPT)とは? 2023年2月24㈮HP更新

アメリカで人工知能の研究開発を行う団体「OpenAI」が開発したチャット型AI「ChatGPT(チャットGPT)」が世界中で大きな話題となっております。

ChatGPTは、自然言語生成モデルと呼ばれるAIで、強化学習によって会話のコツを学習しているため自然な会話ができることが特徴です。昨今ではAIらしい応答と人間らしい応答のギャップが受け、SNSでも大きな話題となっています。

基本無料で利用できますが、月額20ドル(約2,500円)のサブスクリプションプラン「ChatGPT Plus」も発表されており、ピーク時でもアクセスしやすくなったり、応答時間が短縮されたり、新機能などが使えたりするとのことです。

・様々な言語に対応しており日本語で入力すれば日本語で返事が来る

・誤った情報を出してくることも多々あります。

・犯罪に利用されてしまうことへの心配

※chatGPTが注目されることで、AI(人工知能)がさらに話題となっています。AIが人間の生活に便利をもたらすのは間違いないですが、それと共にリスクも増えていくことが予想されます。何を信じ何を活用していくか個人の判断基準がより必要になっていくと感じます。

インボイス登録の申請件数は約250万にのぼる 2023年2月13㈪HP更新

最近テレビCMなどでもよく聞くようになった『インボイス制度』!

消費税のインボイス登録事業者の申請が1月末時点で247万件となり、登録処理済の件数はおよそ220万件になることがわかった。国税庁によると、法人の課税事業者で8割超、個人の課税事業者で約4割の登録が済んでいるという。

これから確定申告の時期を迎え、さらに個人事業者の登録割合の増加が見込まれる。登録の書面申請の割合が増加してきており、e-Tax申請では登録処理が約3週間で済むところ、書面申請では約2か月かかる状況だ。今後、書面申請がさらに増えれば、申請から登録通知までの処理期間が延びる可能性があるため、インボイス登録を決めている事業者は、早めにe-Tax申請をしておきたい。

医療費控除について 2023年1月26㈭HP更新

■医療費控除とは

申告する方やその方と生計を一にする配偶者その他の親族のために、令和4年中に支払った医療費がある場合は、上記のとおり計算した金額を医療費控除として、所得金額から差し引くことができます。

医療費控除を受けるためには、「医療費控除の明細書」を、所得税の確定申告書に添付する必要があります。医療費の領収書は自宅で5年間保存する必要があります。

ふるさと納税の受領日と寄附金受領証明書について 2022年12月22㈭HP更新

ふるさと納税をする際の注意点として、寄付の方法や自治体によって寄附金受領証明書の日付が変わる点が挙げられます。

クレジットカードで寄付をした場合は決済をした日になることがほとんどですが、自治体によってはカード会社から自治体への入金日を寄附金受領証明書の日付とするところもあるので注意が必要です。

また、銀行振替や納付書払にした場合は指定口座に支払いをした日、現金書留の場合は自治体側で受領した日を寄附金受領証明書の日付とするケースが多いようなので、締め切り日の毎年12月31日までに受領確定となるように気を付けましょう。

我が子が19歳以上23歳未満の間は扶養控除額が違う?! 2022年12月20㈫HP更新

扶養控除の適用を受けるには、従業員の控除対象扶養親族となる者の氏名や合計所得金額の見積額などを「扶養控除等(異動)申告書」に記載する必要がある。控除対象扶養親族については、

『年間の合計所得金額(アルバイト収入など)が103万円以下である』

『年齢が19歳以上23歳未満』

『生計を一にしている(一人暮らしでも仕送りを受けているなど)』

の3つの要件を満たせば63万円控除となる“特定扶養親族”に該当するため、「扶養控除等申告書」の所定欄にチェックを入れる必要がある。大学や専門学校に通っていなくても以上の3つの条件を満たせば“特定扶養親族”に該当する。

ただ、大学に通っていても浪人で入学したり留年したりして23歳以上になると“特定扶養親族”に該当しない!

節電プログラムに参加して2000円分ポイントGET! 2022年12月1㈭HP更新

政府は、12月1日㈭から企業や家庭に節電を要請します。全国規模での冬の節電要請は7年ぶり。

国の節電要請はきょうから来年3月末までで、数値目標を設けず、無理のない範囲での協力を呼びかけます。

経済産業省は、「依然厳しい水準」だとして強い寒波や発電所のトラブルなどに備えて要請します。

政府は、電力各社の節電プログラムに参加した家庭に一律2000円分、前の年より3%以上の節電をすれば月に1000円分のポイントを上乗せし、節電を促がしています。

2023年10月以降 3万円未満の取引に注意‼ 2022年11月29日㈫HP更新

消費税の納付税額の計算上、取引の支払額が3万円未満の場合は領収書が無くても、出金伝票に記入など帳簿の保存のみで仕入税額控除できるという特例があるため、現行では帳簿に「いつ」「誰から」「いくらで」「何を」の記載事項を載せて出金伝票などで対応し保存しておけば領収書がなくても3万円未満の取引については仕入税額控除が認められています。

しかし…インボイス制度への移行とともに廃止されます!!

出金伝票での対応は、仕入税額控除が認められない!!

※今後は3万円未満の取引の場合でも、インボイスの記載がある領収書が必要となります。

インボイスを紛失してしまうとその分消費税額が控除されないので領収書をなくさないことがとても重要です。

しかし以下の取引についてはインボイスがなくても仕入税額控除が認められています。

・3万円未満の公共交通機関の運賃

・使用の際に回収される入場券

・古物、質屋、宅地建物取引業、再生資源(リサイクル)業の行うインボイス発行事業者ではないものからの買取り

・3万円未満の自動販売機での購入

・従業員への通勤手当、出張費

上記以外の取引については、インボイスを紛失すれば仕入税額控除ができません。

マイナンバーカードの今後について 2022年11月22日㈫HP更新

マイナンバーカードの普及率は、2022年8月末時点で47.4%!!

◆2022年度の運用開始予定◆

大学の職員証・ 学生証としての利用 現在:国立大学での利用促進の検討開始

スマートフォンへの搭載

Androidスマートフォンへの搭載予定(iPhoneについても早期実現をめざす)

在留カードとしての利用 必要な措置の実施を開始

ハローワークカードとしての利用

ジョブ・カードとしての利用

※現状開始されていないことが多いように感じますが運用開始の準備は進んでいます。

◆来年度は以下の実施開始予定があります◆

処方箋の電子化 2023年1月~本格運用予定

taspo(タスポ)カードとしての利用 2023年度~自動販売機に順次導入予定

介護保険被保険者証としての利用 2023年度中本格運用予定

企業健康診断の電子化 2023年度中マイナポータルにて閲覧可能予定

政府はマイナンバーカードの利便性をより向上するためにさまざまな検討を進めています。マイナンバーカードを取得するかどうかは、現在は個人の自由とされています。さまざまな情報から考え取得するか判断していきましょう。

マイナポータル連携 2022年11月15日㈫HP更新

マイナポータル連携とは、年末調整や確定申告の各種手続において、マイナポータル経由で複数の控除証明書等のデータを一括取得し、各種申告書の該当項目に自動入力してくれる機能のこと。書類提出時の記載誤り等が防げるほか、年末調整で利用する場合、勤務先による書類の管理コストを軽減することも期待できる。

利用者はあらかじめ、マイナンバーカードの取得とマイナポータルへ連携するための事前設定が必須となる。まず、加入する保険会社等がマイナポータル連携に対応していることを確認し、取得したい証明書等を選択。保険会社等が対応している民間送達サービス(インターネット上の専用ポスト)を選び、連携した民間送達サービスから保険会社等の利用設定を行う。ただ、年末調整手続の利用において、勤務先の給与システム等で活用する場合はシステムの改修等も併せて必要となる。

マイナポータル連携の自動入力の対象範囲は年々拡大し、現在までに、株式の特定口座、住宅ローン控除関係、生命保険、ふるさと納税、地震保険などの各種控除証明書等が対応可能。

令和5年1月以降は医療費(1年間分)、公的年金等の源泉徴収票、国民年金保険料が加わり、令和4年分の確定申告から利用できる。将来的には給与所得の源泉徴収票、小規模企業共済等掛金なども対象となる予定。

<中小企業庁からのお知らせ>「小規模事業者持続化補助金」について 2022年9月6日㈫HP更新

中小企業庁より以下のお知らせがありました。

中小企業庁では、「小規模事業者持続化補助金」で小規模事業者による様々な販路開拓等の取組を支援しており、今年度からは、賃金引上げ枠やインボイス枠など新たな枠組みを新設し、補助上限額の引き上げ等による拡充をしているとのことです。

本補助金は、小規模事業者等が商工会・商工会議所の支援を受けながら、事業者自らが作成した経営計画に基づき実施する販路開拓や生産性向上の取組を支援するもので、令和元年度から複数回の公募を予定しております。

第9回公募は令和4年9月20日(火)締切

第10回以降も公募を実施する予定とのことです。

不動産の相続登記が義務化へ 2022年8月4日㈭HP更新

相続により被相続人が取得した不動産について「登記」を行うことが今までは任意でしたが令和6年4月1日から義務化されます。

「登記」とは…「これが私のモノです」と第三者に主張するためには登記名義人になっていないと主張できません。

正当な理由なく相続登記等をしなかった場合は、10万円以下などの過料が科せられます。

※施行日以前に発生した相続等についても対象となるので注意が必要です。

相続は相続人がその所有権を取得したことを知った日から3年以内に相続登記しなければなりません。

↓↓↓↓↓↓↓↓

しかし、相続についてはなかなか遺産分割が決まらないことが多い。それについても10年以内に決まらない場合は、原則として法定相続分または指定相続分によって画一的(何もかも一様で、個性や特徴のないさま)に行うこととされました。これは令和5年4月1日より施行されます。

※施行日以前に発生した相続等についても対象となるので注意が必要です。

税理士会のSDGs宣言 2022年7月14日㈭HP更新

税理士会は、経済・社会・環境のバランスがとれた持続可能な社会の実現を目指します。

「SDGs」という言葉が広がりつつある世の中です。

今から始める少しずつの努力が未来をより良くする!

世界全体での取り組みに私たちも賛同します!

令和4年度 外国人旅行者向け免税制度に一部改正がありました。2022年5月31日㈫HP更新

6月10日から、新型コロナウイルス対策で中止している外国人観光客の受け入れが再開され、インバウンド消費が再び動き出します。

消費税免税対象の外国人については「短期滞在(6カ月未満)」、「外交」、「公用」などの在留資格を持つ者に限定し、日本人については海外在住2年以上の者(「戸籍の附票の写し」又は「在留証明」により証明)に限定する。

免税対象者及びその確認方法を明確化することで、デジタル技術も活用しつつ、原則として旅券を確認するだけで免税対象者であることが確認できるようになり、免税店での確認手続が円滑になると考えられています。

令和4年1月1日以降に受領した電子取引データは、電子データのまま保存する!!2022年5月19日㈭HP更新

インターネットやソフトを介して行われた取引に伴い発行された請求書・領収書・発注書・契約書・見積書などを紙ではなくPDFやメールなどの電子データで受け取った場合には、そのデータを『そのまま電子データとして保存する』ことが義務付けられています。

※従来の印刷して紙で保存する保存方法は現在認められません。

自信をもって、安心して事業を経営していくために法律の内容を正しく理解していくことが必要です。

静岡県の新しいビジネス⇒【やさいバス】 2022年4月28日㈭HP更新

バス停に野菜集荷場を設置し、冷蔵トラックが時間を決めて巡回。農家はバス停に生産した野菜を持ち込み、飲食店はそこに出向いて野菜を仕入れる。割安な配送コストで新鮮な野菜を届けるサービスを提供する。

身近なバス停の新たな活用ビジネスの今後に期待したい。

社会保障費を賄うのになぜ消費税なのか 2022年4月19日㈫HP更新

日本の社会保障制度は原則として社会保険料で費用を負担することを基本としていますが、働く世代に負担が集中する面もあります。

こうした中で、国民が広く受益する社会保障の費用をあらゆる世代が広く公平に分かち合い、社会保障の安定した財源を確保する観点から、消費税を社会保障の財源としています。また、税収が景気の変化に左右されにくく安定していることも消費税の特徴です。

⇒詳しくはこちら(財務省ホームページ掲載)

郵便局のサービスや料金の一部変更 2022年4月11日㈪HP更新

毎年の『税制改正』に興味を持ちましょう 2022年3月22日㈫HP更新

東日本大震災の復興のための税金となっているのが『復興特別所得税』 2022年3月11日㈮HP更新

今日で東日本大震災から11年が経ちました。

⇒復興庁ホームページはこちら

【コロナの影響により申告等が困難な方は、確定申告期間延長可能】 2022年2月4日㈮HP更新

基本的には延長無し(2月16日~3月15日)

【新型コロナウィルス対策】事業復活支援金 2022年1月28日㈮HP更新

一時支援金または月次支援金の既受給者は、「登録確認機関」による事前確認を省略できる

静岡県【半島地域・過疎地域における県税の特例措置について】2022年1月18日㈫HP更新

旅館業、製造業、農林水産物等販売業、情報サービス業等の皆様へ

静岡県では、半島振興対策実施地域と過疎地域の安定的な就業機会の確保や産業振興の促進を図るため、県税(事業税・不動産取得税等)の特例制度を創設しています。また、半島振興対策実

施地域と過疎地域を含む県内の各市町においても、県と合わせて、市町村税(固定資産税)につ

いて同様の特例制度を創設しました。

これにより、各種要件に該当する場合は、別途制度化されている国税(所得税・法人税)の割増

償却のほか、県税と市町村税の軽減措置も受けることができます。

【デジタル経理の一部2年猶予】2022年1月4日㈫HP更新

「電子データの紙保存認める」

2022年1月に改正電子帳簿保存法が施行されるが、その一部である『電子データで受け取った請求書などの電子保存義務』については税務署への事前申告無しで2年間猶予する方針です。紙の保存が事実上2023年(令和5年)12月31日までに行う取引については温存される。

※猶予期間後の2024年1月以降は電子保存が義務付けられる為、今から企業内で最低限の対応ではなく生産性向上につながるデジタル化を進める必要がある。